成長企業M&A

強い成長を目指す企業(成長企業)と

投資によってスピードある新規事業の参入を目指す企業(投資企業)の

資本提携をM&Aの手法で実現する

成長企業M&Aとは、成長期にあるベンチャー企業や中小企業と投資企業を仲介し、飛躍的成長を遂げるために、

M&Aという手法で資本提携関係を結ぶ手法です。

成長企業M&Aについて、お気軽にご相談ください

秘密厳守にてご対応いたします。まずはお気軽にご相談ください。

お電話でのお問い合わせ

TEL: 03-4405-0496

受付時間/平日 9:00~17:00 【無料・秘密厳守】

メールでのお問い合わせ

>> 無料相談・お問い合わせ

受付時間/24時間365日受付

成長企業M&Aのサービス

事業提携、マイナー投資から段階的に進めることで、双方の企業のミスマッチを防ぐ

成長企業M&Aでは、M&Aを実行する前に、まずは事業提携やマイナー投資(50%未満の投資)からスタートすることをお勧めしています。

事業提携を通して、双方の企業のビジネスモデルを互いに十分に把握・理解する事で、最適な事業戦略を検討することができます。M&A成立後の「こんなはずではなかった」という、ミスマッチを防ぎます。

成長企業には、事業提携やM&Aを受け入れるためのコンサルティングを実施

M&Aを実行するためには、会計・税務・法務などに関する情報を整理し、膨大な関連資料の準備・作成など、専門分野も多岐にわたる様々な準備が必要です。URVプランニングサポーターズは創業以来、経営支援事業を柱として、多くの経営者に経営コンサルティングをご提供し、共に汗を流してまいりました。これまでの経営支援のノウハウを駆使し、「売れる」企業にするための、成長企業投資支援コンサルティングを実施し、成功に導きます。

投資企業には、M&A後に当社コンサルタントが引き続き業務にあたること(PMI)が可能。M&A後の経営統合までもサポート。

M&Aはゴールではなく、あくまでもスタートです。M&A成立後も、当社コンサルタントが継続的にコンサルティングすることで、事業統合や新規事業創立をトータルでサポート。成長企業のビジネスモデルや強み・弱みを見極め、最大限企業成長できるようにベストな成長戦略をご提案します。

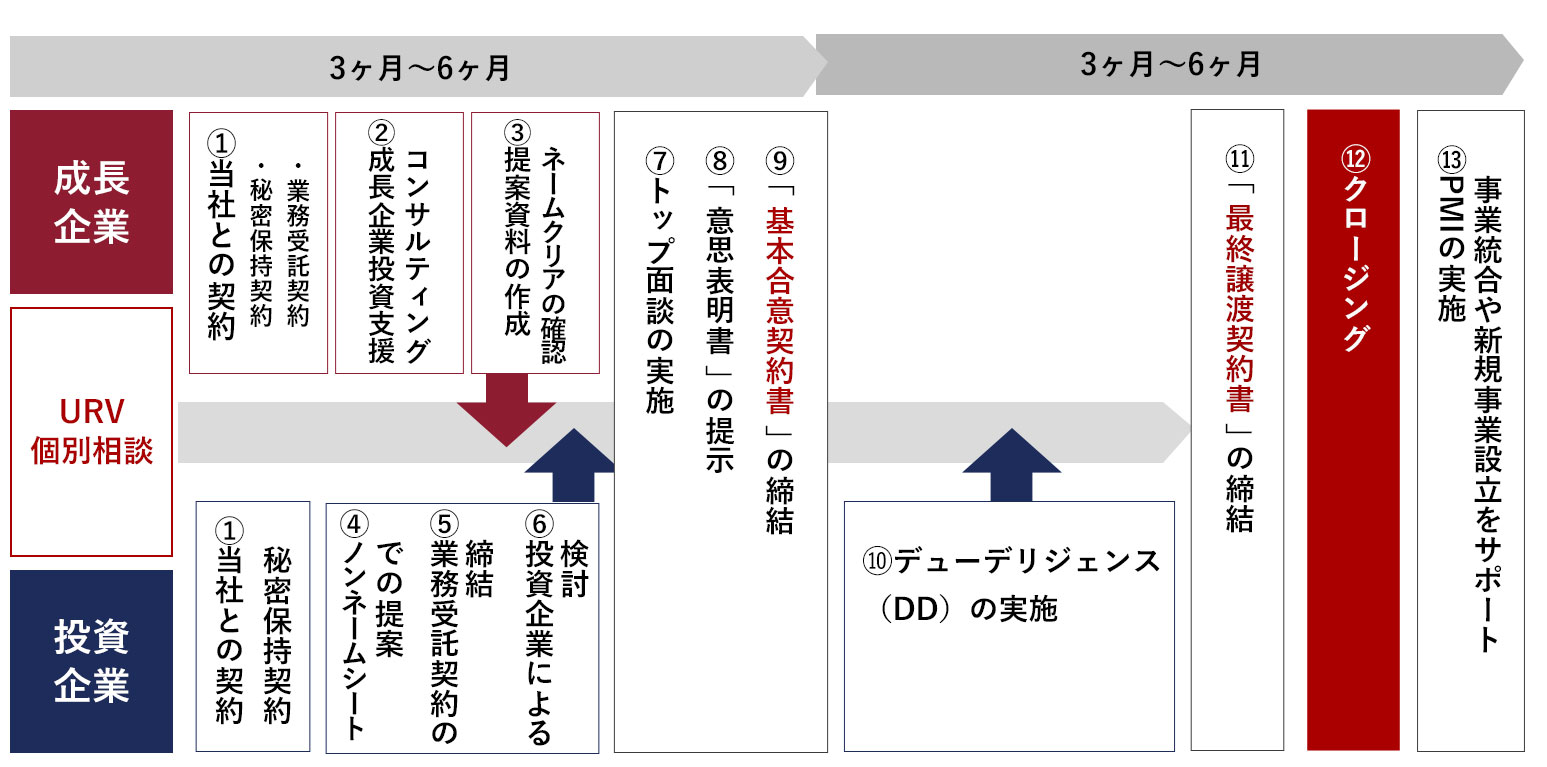

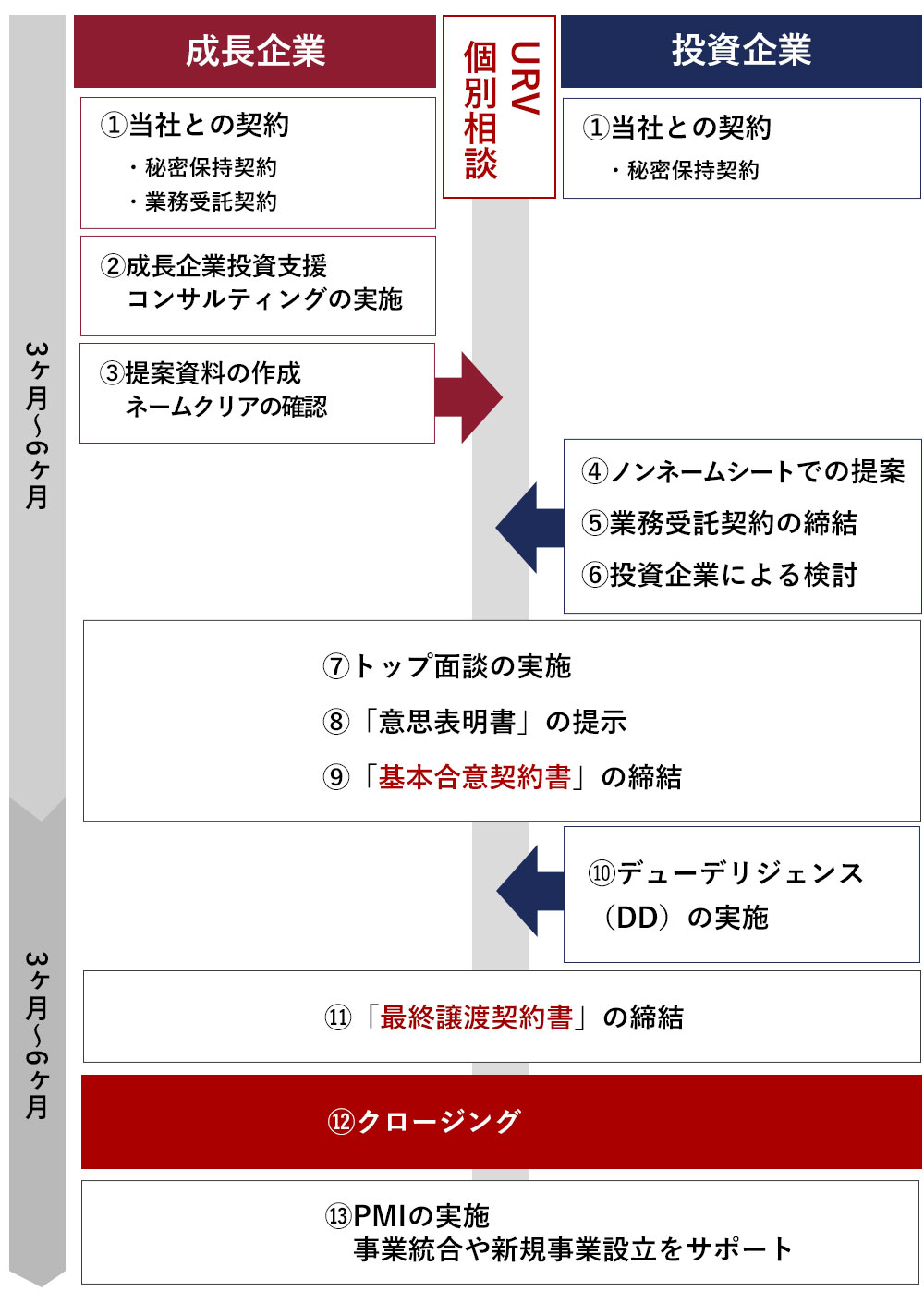

成長企業M&Aの流れ

(資本提携の場合)

URVグローバルグループが

選ばれる4つの理由

M&A以外にも、事業提携や資本提携も丁寧にサポート

手法や時期を含め、企業にとってベストな成長戦略を見極める必要があり

M&A以外にも、事業提携や資本提携にも、お客様のご要望に寄り添って、最後までサポートいたします。

コンサルタントの高い専門性とURVグループの総合力

当社コンサルタントの高い専門力と、グループの幅広い事業の総合力で、経営統合から経営支援・資産運用など幅広いサービスをワンストップでご提供します。

着手金0、完全成功報酬制

URVグローバルグループの成長企業M&Aサービスは、着手金、中間手数料をいただかない、完全成功報酬型の料金体系となっております。より多くの企業にM&Aを活用してただくため、企業・事業の規模に応じたリーズナブルな報酬体系を設定しています。

※PMIを、M&Aサービスに加えて、お引き受けをする場合、別途コンサルティング料金を受領いたします。

投資企業も、成長企業も、双方の経営支援をご提供

成長企業M&Aは、ゴールではなく、あくまでもスタート。

M&A成立後も、コンサルタントが双方の企業に入り、どちらも満足する結果になるよう、総合的な経営支援をご提供します。

成長企業M&Aについて、お気軽にご相談ください

秘密厳守にてご対応いたします。まずはお気軽にご相談ください。

お電話でのお問い合わせ

TEL: 03-4405-0496

受付時間/平日 9:00~17:00 【無料・秘密厳守】

メールでのお問い合わせ

>> 無料相談・お問い合わせ

受付時間/24時間365日受付

代表のご挨拶

松本 尚典

株式会社URVプランニングサポーターズ 代表取締役社長

資格

米国公認会計士

一般財団法人日本M&Aアドバイザー協会認定M&Aアドバイザー

メッセージ

日本企業社会におけるM&Aは、これまで、主に、事業承継の最終手段として位置付けられてきました。売り手企業は、親族や、役員への承継(MBO)ができない場合の、従業員の引き取り先企業を探すという消極的な理由で、M&Aは選択をしてきました。

しかし、M&Aは、本来、より積極的な活用の道がある豊かな技術です。

将来にわたって成長するポテンシャルがある企業が、強い経営基盤のある企業から投資を受け、その両社の総合力で、激しい競争戦略を勝ち抜くための積極的な戦略的な手法が、M&Aのはずです。出口戦略という「終活」ではなく、成長企業の経営者が、投資企業の強いチカラをあわせて、掛け算の価値を創出し、その果実を投資企業に還元する、高い成長と競争に勝つための戦略的行動であるべきです。

株式会社URVプランニングサポーターズが属するURVグローバルグループは、10の事業ドメインを、世界14都市で展開するグローバル企業集団です。そして、その事業の原点は、CEOであり、グループオーナーである私が、東京・ニュ-ヨークを拠点にライフワークとしてきた、経営支援事業(経営コンサルティング)にあります。

この強みを活かし、成長企業のポテンシャルを、投資企業の資金力をはじめとする経営資源で顕在化させ、スピードある高い成長性を実現することで、大きな企業価値を生み出す活動として、株式会社URVプランニングサポーターズは、M&Aのアドバイザリー・仲介事業に参入しました。

その理念に基づき、M&A事業の領域を、単なる過去の資産とのれんの売買である事業承継型M&Aではなく、成長企業M&Aに絞りました。

是非、多くの成長企業のオーナー社長が、創業時に夢見た優良企業を、M&Aという手法による事業提携・資本提携で実現し、その夢を現実のカタチに仕上げて参りたいと思います。

成長企業M&Aについて、お気軽にご相談ください

秘密厳守にてご対応いたします。まずはお気軽にご相談ください。

お電話でのお問い合わせ

TEL: 03-4405-0496

受付時間/平日 9:00~17:00 【無料・秘密厳守】

メールでのお問い合わせ

>> 無料相談・お問い合わせ

受付時間/24時間365日受付

成長企業M&A 料金形態

完全成功報酬型の料金体系

最終契約の締結まで、報酬はいただきません。

また、仲介やアドバイザリー業務の着手金や中間金も頂戴いたしません。

より多くの企業にM&Aを活用してただくため、企業・事業の規模に応じたリーズナブルな報酬体系を設定しています。

成長企業(売り企業)から頂く報酬

| 取引対価 | 報酬 |

| 5億円以下の取引対価 | 5% |

| 5億円超え10億円以下の取引対価 | 4% |

| 10億円超え50億円以下の取引対価 | 3% |

| 50億円超えの取引対価 | 2% |

(消費税を別途お預かりいたします)

計算例

( 例 )取引金額が7億円の場合

5億円×5%+(7億円 – 5億円)×4%=3,300万円

取引対価の定義

- 株式譲渡の場合、株式売買総額。但し、役員退職金や負債額などを想定して株価を割引く場合は、その想定額を株式売買総額に加算します。

- 事業譲渡の場合、譲渡資産売買総額。但し、役員退職金や負債額などを想定して株価を割引く場合は、その想定額を株式売買総額に加算します。

投資企業(買い企業)から頂く報酬

| 取引対価 | 報酬 |

| 5億円以下の取引対価 | 5% |

| 5億円超え10億円以下の取引対価 | 4% |

| 10億円超え50億円以下の取引対価 | 3% |

| 50億円超えの取引対価 | 2% |

(消費税を別途お預かりいたします)

計算例

( 例 )取引金額が7億円の場合

5億円×5%+(7億円 – 5億円)×4%=3,300万円

取引対価の定義

- 株式譲渡の場合、株式売買総額。但し、役員退職金や負債額などを想定して株価を割引く場合は、その想定額を株式売買総額に加算します。

- 事業譲渡の場合、譲渡資産売買総額。但し、役員退職金や負債額などを想定して株価を割引く場合は、その想定額を株式売買総額に加算します。

業務提携・最低報酬金額

出資や事業譲渡が伴わない業務提携の場合、及び、上記の報酬金額が500,000円に満たない場合、500,000円を報酬として頂戴いたします。

但し、その後、株式譲渡や事業譲渡に移行され、その仲介をお引き受けした場合の報酬より、業務提携時の報酬分を、控除させていただきます。

※PMIを、M&Aサービスに加えて、お引き受けをする場合、別途コンサルティング料金を受領いたします。

よくあるご質問

-

規模が小さい会社や事業でも投資を受ける先の企業のご紹介をお願いできますか?

-

URVプランニングサポーターズでは、企業の規模の大小に制限を設けず、小規模企業から、年商数十億円~数百億円といった企業まで、幅広くご支援をしています。

事業の強みと弱みを正確に分析し、M&Aによって成長を最大化できるよう、総合的にサポートいたします。

-

経常利益が赤字で、他のM&Aブティックから仲介を断られたのですが…

-

まずは、ご相談ください。

事業承継型M&Aは、会社の過去の実績である純資産とのれん価値でプライシングをするため、赤字の企業様は売り企業の対象になりません。一方、成長企業M&Aでは、将来の利益価値を現在価値に引き直し、投資の可否を判断しますので、赤字決算や純資産の欠損があっても、お話が可能な場合もあります。

-

成長企業M&Aという考え方がよくわからず、お話を進めるかどうか、現時点で決めきれていないのですが、ご相談してもよいのでしょうか?

-

はい。お気軽にご相談ください。

URVプランニングサポーターズでは、丁寧なご説明を行い、M&Aだけでなく、事業提携やマイナー投資などもご提案しております。

経営者の方と協議をする中で、ベストな手法や取るべき方向性を一緒に検討いたします。

-

ご相談するタイミングは、いつが良いのでしょうか?

-

M&Aや、事業提携・マイナー投資など少しでも選択肢として検討しているのであれば、なるべく早い段階でのご相談をお勧めいたします。

ご要望をお伺いし、情報や課題の整理、相手先との交渉、その後の経営統合などの期間を含めると、案件によっては、数ヶ月がかりのプロジェクトとなる場合もございます。

少しでも気になる方は、お気軽にご相談ください。

会社概要

| 商号 | 株式会社URVプランニングサポーターズ |

|---|---|

| 英文商号 | URV Planning Supporters Japan CO.,LTD |

| 本社 | 〒191-0032 東京都日野市三沢2-18-5 |

| 支店 | ■ 東京赤坂支店 ■ 香港支店 ■ 東京京橋不動産管財センター |

| 代表者 | 代表取締役社長 松本 尚典 |

| 設立 | 2015年9月15日 |

| 加盟業界団体 | 一般財団法人日本M&Aアドバイザー協会(JMAA) 正会員 |

| 許認可 | 中小企業庁 M&A支援機関登録(「中小 M&A ガイドライン」遵守宣言こちら) |

会社情報

成長企業M&Aについて、お気軽にご相談ください

秘密厳守にてご対応いたします。まずはお気軽にご相談ください。

お電話でのお問い合わせ

TEL: 03-4405-0496

受付時間/平日 9:00~17:00 【無料・秘密厳守】

メールでのお問い合わせ

>> 無料相談・お問い合わせ

受付時間/24時間365日受付